Ostrzeżenie:

Informacje zawarte w tym poście mają charakter wyłącznie informacyjny i opierają się na doświadczeniach autora.

W przypadku wątpliwości lub niepewności czytelnikom zdecydowanie zaleca się skonsultowanie się z właściwym urzędem skarbowym lub skorzystanie z porady kwalifikowanego doradcy podatkowego. Metody i praktyki omawiane w tym artykule reprezentują podejście autora i nie powinny być traktowane jako profesjonalna porada podatkowa. Autor nie ponosi odpowiedzialności za dokładność lub zastosowanie zawartych informacji.

Jeśli

jesteś osobą niebędącą rezydentem i posiadasz nieruchomość w Hiszpanii, która służy wyłącznie do celów osobistych i nie jest w żaden sposób wynajmowana, to nadal jesteś zobowiązany zapłacić podatek zwany „Renta Imputada” – podatek od uważanego dochodu. Podatek ten powinien być zgłaszany za pomocą formularza o nazwie Modelo 210.

Jeśli twoja nieruchomość pozostaje niezajęta, nawet jeśli nie wynajmujesz swojego domu letniskowego w celu osiągnięcia zysku, hiszpańskie prawo zakłada, że poniosłeś tzw. „Uważany (Wynajem) Dochód”, który podlega podatkowi od dochodów osób niebędących rezydentami. „Uważany (Wynajem) Dochód”, który wcześniej był deklarowany na starym formularzu Modelo 214, teraz jest zgłaszany na formularzu Modelo 210. W 2011 roku format tego formularza został zmieniony, aby uczynić go bardziej przyjaznym dla użytkownika, skracając go z 7 stron do zaledwie 3! Jednak warto zaznaczyć, że władze wymagają teraz znacznie więcej obowiązkowych informacji na tych trzech stronach niż wcześniej. Poniższe dane są teraz obowiązkowe dla WSZYSTKICH właścicieli nieruchomości:

- NIP

- numer NIE

- Numer paszportu

- Data urodzenia

- Miejsce urodzenia (zgodne z paszportem)

- Kraj rezydencji podatkowej

- Adres w kraju zamieszkania

- Pełny adres nieruchomości lub nieruchomości w Hiszpanii

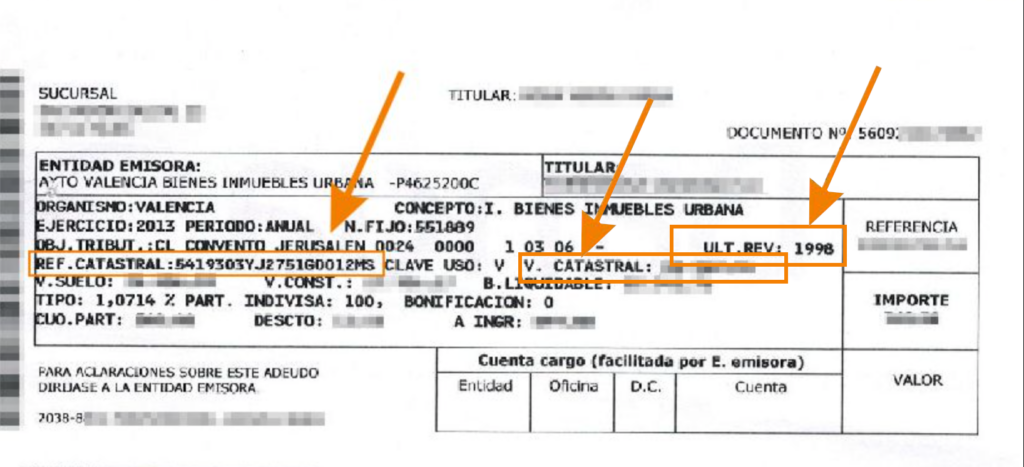

- Wartość katastralna i rok jej waloryzacji (wskazany na potwierdzeniu IBI)

- Numer katastralny nieruchomości w Hiszpanii (także wskazany na potwierdzeniu IBI)

- Numer konta bankowego IBAN (do uwzględnienia w formularzu, jeśli wolisz płacić ze swojego banku)

Formularz MOŻE być wypełniany wyłącznie na stronie internetowej Agencji Podatkowej. W roku 2022 dostępne są dwie wersje: jedna dla lat podatkowych od 2011 do 2017 roku i druga dla lat podatkowych od 2018 roku wzwyż.

Nie masz jeszcze Certyfikatu żeby zalogować się do SUMA lub Agencia Tributaria? poniżej krótki przewodnik:

Aby uzyskać certyfikat umożliwiający dostęp do Agencia Tributaria lub SUMA:

- Odwiedź oficjalną stronę: Przejdź na oficjalną stronę internetową Agencia Tributaria lub SUMA.

- Rejestracja: Załóż konto, jeśli go nie masz. Będziesz musiał(a) podać swoje dane osobowe, w tym numer identyfikacji podatkowej (NIE lub NIF).

- Wniosek o certyfikat: W ustawieniach swojego konta poszukaj opcji wnioskowania o certyfikat cyfrowy lub podpis cyfrowy.

- Postępuj zgodnie z instrukcjami: Postępuj zgodnie

z instrukcjami wyświetlanymi na ekranie, aby ukończyć proces wnioskowania o certyfikat. Może to wymagać potwierdzenia swojej tożsamości lub dostarczenia dodatkowej dokumentacji. - Pobierz certyfikat: Po zatwierdzeniu pobierz swój certyfikat cyfrowy na swoje urządzenie.

- Dostęp do usług: Teraz możesz używać tego certyfikatu do bezpiecznego dostępu do usług Agencia Tributaria lub SUMA.

Czyli od początku, co należy wypełnić a czego nie należy wypełniać. A przede wszystkim ile trzeba zapłacić.

Poniżej przykładowe potwierdzenie IBI z zaznaczonymi interesującymi nas polami.

Więc jeżeli już masz>

- Nr Katastralny

- Wartość katastralną

- Rok rewizji

Możesz przejść do wypełnienia formularza Modelo 210.

to ile w końcu trzeba płacić?

- podatnicy, którzy są rezydentami podatkowymi w UE, Islandii i Norwegii: 19%

- Pozostali: 24% (Począwszy od 2021 roku, rezydenci podatkowi Wielkiej Brytanii są uważani za osoby spoza UE i płacą 24%)

Termin składania formularza Modelo 210 przypada na 31 grudnia każdego roku dla dochodów uważanych za uzyskane lub faktycznie uzyskane w poprzednim roku, chyba że posiadasz więcej niż jedną nieruchomość, wtedy termin składania to 30 czerwca roku następnego. Wszystkie powyższe informacje dotyczą osób niebędących rezydentami bez stałego miejsca prowadzenia działalności, którzy posiadają letnią nieruchomość w Hiszpanii.

Przykładowa kalkulacja oparta o przykładowe dane:

|

opis/przypadek

|

EU Rezydent

|

EU Rezydent

|

Rezydent spoza EU

|

Rezydent spoza EU

|

|---|---|---|---|---|

|

Rok Podatkowy

|

2022

|

2022

|

2022

|

2022

|

|

Rok rewizji katastralnej

|

1999

|

2018

|

1999

|

2018

|

|

czas od ostatniej rewizji

|

Więcej niż 10 lat

|

Mniej niż 10 lat

|

Więcej niż 10 lat

|

Mniej niż 10 lat

|

|

Współczynnik

|

2%

|

1,1%

|

2%

|

1,1%

|

|

Wartość katastralna

|

50000€

|

50000€

|

50000€

|

50000€

|

|

Obliczenia

|

50000€ * 2% * 19%

|

50000€ * 1,1% * 19%

|

50000€ * 2% * 24%

|

50000€ * 1,1% * 24%

|

|

Do zapłaty

|

190€

|

104,50€

|

240€

|

132€

|

A jak wypełnić dokument?

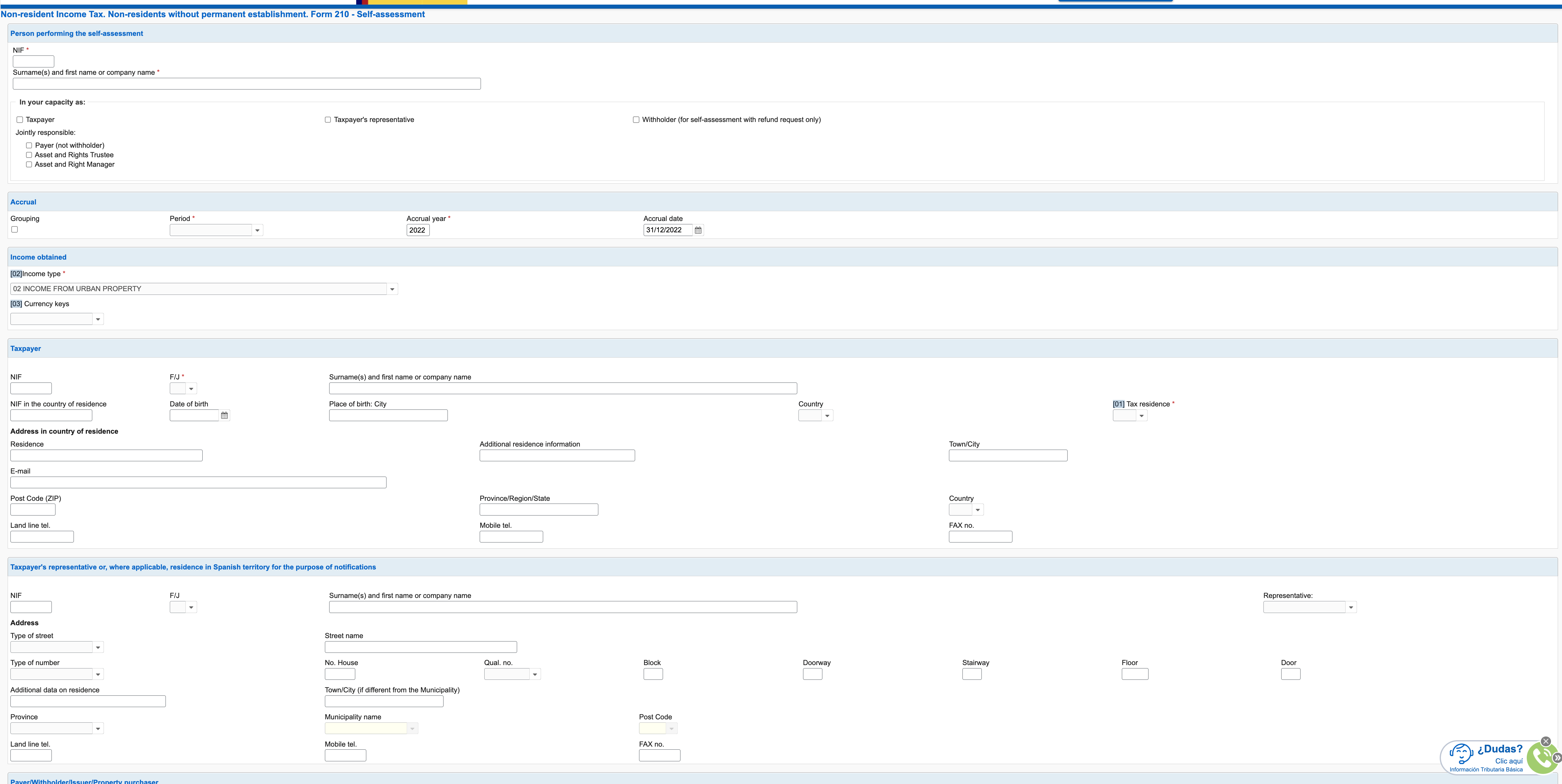

Pusty dokument poniżej

Zaczynajmy

Musimy wypełnić następujące dane:

- NIE w polu NIF

- Imiona i nazwiska

- Zaznaczyć, że jesteśmy taxpayer (podatnikiem)

- W Accrual wybrać 0A Annual

- W Accrual year wybrać rok, za który chcemy zapłacić podatki – w tym przypadku 2022

- W Accrual date wybrać koniec roku kalendarzowego

w tym przypadku 31 grudnia 2022 roku - W polu 02 wybrać 02 – income from urban property (dochód z nieruchomości miejskiej)

- W polu 03 wybrać walutę EUR

- W części Taxpayer uzupełnij swoje dane, takie jak imię, adres, NIE, kraj zamieszkania, numery telefonów itp.

W polu F/J wybierz F, jeśli jesteś osobą fizyczną - Następną część można pominąć, jeśli nie reprezentujesz innej osoby

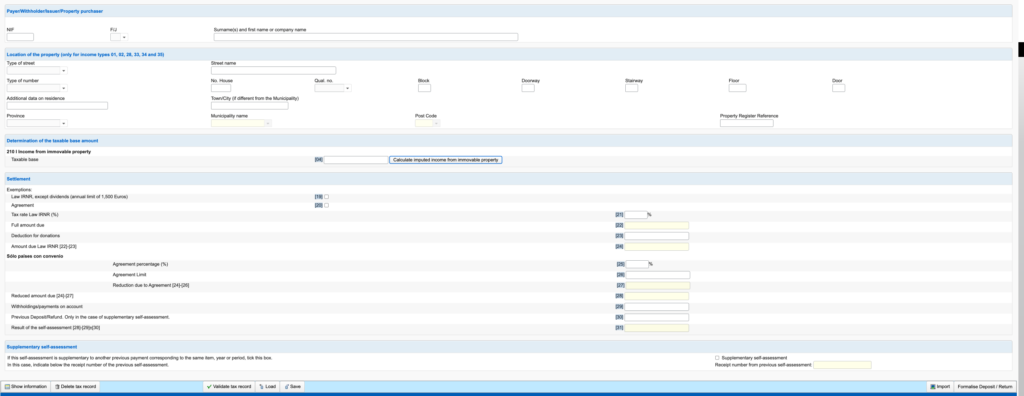

- W kolejnej części musi,y uzupełnić wszystkie dane dotyczące naszej nieruchomości. Jako odniesienie do rejestru nieruchomości użyj „ref catastral” z potwierdzenia IBI

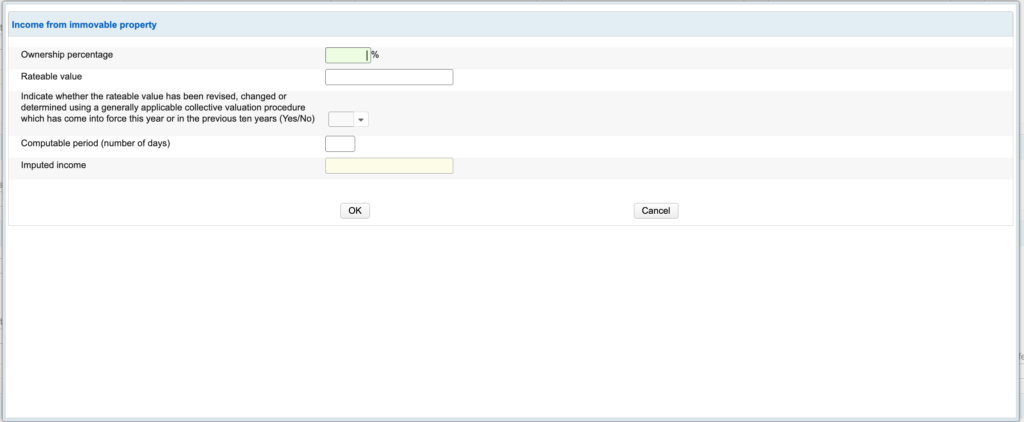

- W następnej części musisz obliczyć podstawę opodatkowania – zrób to, klikając przycisk obok pola do wypełnienia. Możesz tam wprowadzić procent, który stanowi twój udział, liczbę dni w roku, w których byłeś właścicielem nieruchomości, oraz informację o tym, czy wartość katastralna była rewidowana w ciągu ostatnich 10 lat

- W polu 21 musisz wprowadzić stawkę podatku – 19% dla krajów UE lub 24% dla krajów spoza UE – w zależności od tego gdzie jesteś rezydentem podatkowym

- Następnie na dole znajduje się przycisk do validate (walidacja), aby sprawdzić, czy wszystkie dane są poprawne, oraz po prawej stronie, „Formalise” aby sformalizować formularz podatkowy

- Podczas sformalizowania możesz wybrać przelew

z twojego banku (jeśli twój bank współpracuje z urzędem skarbowym, a jeśli twój bank nie współpracuje, otrzymasz błąd po próbie sformalizowania w ten sposób) wtedy należy wybrać banku, który nie współpracuje, wybierając

z listy „Acknowledgment of debt and pay by transfer” – Uznanie długu i zapłacenie przelewem z innego banku. - Na końcu otrzymasz dokument PDF, a na pierwszej stronie będą informacje dotyczące płatności, kwoty

i numeru referencyjnego. Zapłać go z konta, z którego podałeś numer IBAN.